時間:2021-05-13|瀏覽:3699

四月份ETH的盈利主要表現遠超BTC,ETH-BTC買賣對費率從0.03一路增漲至0.06,銷售市場上相關“以太幣總市值超過比特幣/Flippening”的宣傳口號和見解又逐漸活躍性起來。

但特別注意的是,“以太幣總市值超過比特幣/Flippening”的這一宣傳口號在2017年就造成了,那時候大牛市環節,盡管比特幣一直穩坐幣王王位,但其的總市值占有率持續降低,很多以太幣發燒友就靈機一動,喊出了“Flippening”的宣傳口號,覺得以太幣借助其智能合約服務平臺的無限潛能,可以完成彎道超越。但是這幾年依然是被比特幣抑制得服服貼貼的。

那為什么這陣宣傳口號又再次喊出來了呢?自然并不是ETH-BTC買賣對費率增漲的緣故,乃至費率增漲是果非因,實質上是以太幣小區內外的客戶預料了將來以太幣股票基本面的提升,加強了對以太幣的自信心,而價錢費率當然便是自信心的外在主要表現。

而這類股票基本面的提升,能夠分成兩大類:

1.經濟發展股票基本面:PoS銜接、EIP1559提議實行、ETH變成通貨緊縮貸幣。

2.綠色生態股票基本面:DeFi、NFTs等綠色生態的興盛及其傳送出去的無盡概率;

下面,大家將深層次深入分析這二種股票基本面,嘗試剖析一下“以太幣總市值超出比特幣”將來的概率。

「經濟發展股票基本面」

PoS銜接+EIP1559提議實行=ETH變化為通貨緊縮貸幣;

ETH通貨緊縮貸幣+做為綠色生態貨幣供給所造成的貸幣股權溢價=UltraSoundMoney(最終完善貸幣)

以太幣在PoW環節,ETH大量的是效應型代幣總,最關鍵的功效便是當做Gas用以付款服務費。在綠色生態運用的興盛下,ETH做為以太幣綠色生態的基本代幣總,也捕捉著一絲貸幣股權溢價。

當今ETH的總產量沒有限制,每日PoW區塊鏈獎賞發售約13,500ETH,年通貨膨脹量約為4,927,500ETH,年化收益率通貨膨脹率約為4.2%。

做為總產量持續增漲的貨幣,以太幣除開當做服務費的效應及其捕捉本身做為基本代幣總的貸幣股權溢價,難以捕捉別的層面的使用價值,特別是在使用價值儲存這一塊使用價值。而比特幣做為總產量穩定的代幣總,其代幣總使用價值就能充足捕捉著“使用價值儲存”這一塊的貸幣股權溢價。

EIP1559

假如EIP1559提議順利在7月份實行,那麼ETH將邁出做為通貨緊縮貸幣的第一步。

EIP1559提議將本來的Gas服務費構造分成兩一部分:基本服務費(BaseFee)和挖礦臺費(Tip),在其中基本服務費將所有消毀:

?依據以太幣助理員JustinDrake得出的參照主要參數,基本服務費預估占有服務費構造中的70%;

?參照參考當今以太幣的每日服務費收益為10,000ETH;

?那麼EIP1559提議實行后,每一年消毀的服務費大概為10,000*365*0.7=2,555,000ETH;

?通貨膨脹率大概從4.3%降低為2.1%;

由上得知,理想化情況下,若EIP1559取得成功實行,ETH等同于實行了一次遞減,通貨膨脹率將降低至2.1%,貼近當今的比特幣通貨膨脹率1.8%。

PoS

銜接到PoS是ETH變成通貨緊縮貸幣的第二步。若到時候以太幣互聯網取得成功轉換到PoS,那麼:

?不會再有PoW出塊獎賞,互聯網唯一的通貨膨脹來自于公開增發獎賞給認證者連接點的ETH;

?現階段儲存合同中早已約4.4METH,大家假定到時候質押貸款合同賬戶余額將做到10METH,依據官方網得出的數據信息,到時候的通貨膨脹量約為490,000ETH,通貨膨脹率約為0.42%;

?特別注意的是,EIP1559提議每一年會消毀約2,555,000ETH,相抵PoS每一年490,000ETH的通貨膨脹獎賞,換句話說,銜接到PoS后,融合EIP1559提議,ETH每一年將降低約2,000,000ETH,每一年約通貨緊縮1.7%。

到此,在EIP1559提議和PoS轉型發展的助功下,ETH將進到總產量通貨緊縮的時期。現階段圈里都覺得總產量穩定的比特幣是一種完善貸幣,那麼進到通貨緊縮的ETH,將是一種最終貸幣,即"UltraSoundMoney"這一敘述的來歷。

實際上在以太幣海外小區,最開始宣布公布探討這一敘述的,應當算作著名以太幣發燒友小區Bankless與以太幣助理員JustinDrake的采訪視頻,從那時起(3月22日),這一敘述才正式開始廣為流傳開,而ETH-BTC買賣對的費率,也是以那時逐漸增漲的,也算作一種價錢發覺了。

因而,總的來說,從經濟發展股票基本面看來,EIP1559的實行及其PoS的轉換,將從源頭上更改ETH的財政政策,使其具有與BTC一樣的使用價值儲存特性。而除開使用價值儲存的作用,ETH還有著BTC沒法有著的興盛綠色生態。

「綠色生態股票基本面」

如今的比特幣或是之前的比特幣,憑著“數字黃金”的敘述,推進著使用價值儲存的影響力。

但是,如今的以太幣,就不會再是之前的那一個以太幣了。

以太幣探索出了DeFi這一條明路,持續構建健全著綠色生態管理體系中的金融業lego。如今,大家擁有成交量流通性可匹敵去中心化交易中心的DEX,擁有各種各樣的借貸合同、生成財產協議書、推測系統、衍生產品平臺交易、優化算法穩定幣協議書及其忽然受歡迎起來并獨立爆紅的NFTs……

DeFi用戶數量自2020年起飛速發展,現如今早已取得成功提升200萬客戶。

DeFi總鎖單使用價值屢再創新高,現階段總鎖單使用價值約800億美金。

DeFi總鎖單使用價值|來源于:DeFiPulse

雖然如今以太幣綠色生態一片興盛,可是我們知道,一切還早,以太幣的鏈上商業服務才剛開始,以太幣的全世界金融業經濟大國的企業愿景才剛啟航,而做為這一巨大的商業服務經濟大國上的貨幣供給,將會出現很多的應用要求,融合上文ETH總產量比較有限乃至通貨緊縮的狀況,這類供求關聯必然在ETH價錢上有一定的反映。

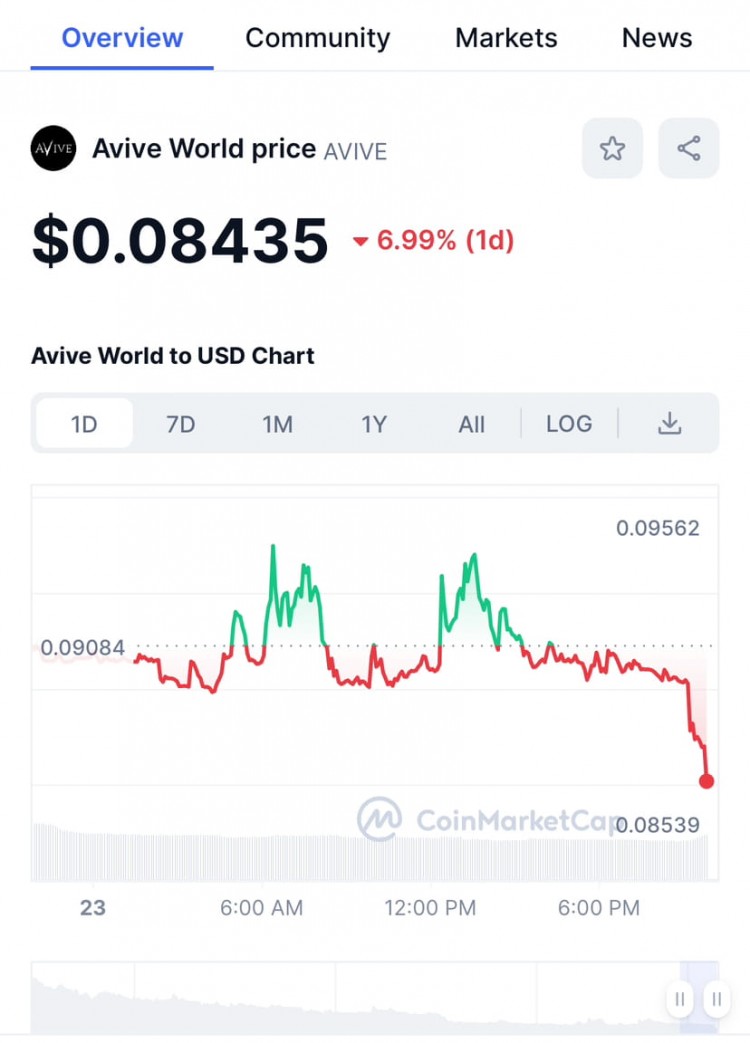

依據blockchaincenter.net的數據信息表明,截至寫稿時,以太幣的總市值僅有比特幣總市值的37.6%,間距超過也有一段距離。

截至寫稿時,ETH-BTC的費率在0.06左右波動,若以太幣總市值要想超過比特幣,費率最少得增漲169.22%,漲至0.16153。

但是從圖上我們可以看得出,在歷史上,以太幣總市值最大曾占有比特幣總市值的83%,那時可能便是以太幣小區第一次喊出Flippening的宣傳口號,遺憾無果。

盡管大家希望的是總市值的一個超過,可是在超過以前,大家還可以來觀察比照一下比特幣vs以太幣的一些股票基本面指標值:

活躍性詳細地址數占有率(以太幣vs比特幣),當今占有率約為70%,并未追上!

總交易費用占有率(以太幣vs比特幣),自2020年第三季度后,大部分都完成了大追上!

那麼,以太幣總市值超過比特幣Flippening有可能完成嗎?

小編覺得Flippening遲早會產生!

不用時間限制的預測分析并不是耍無賴嗎?

小編覺得這輪周期時間應該是難以完成超過,理想化情況得話,可以在下輪周期時間中完成總市值超過。但是這在其中幾個首要條件:

?針對以

![[惠特尼]美元侵蝕:多極貨幣塑造世界新秩序](/img/btc/140.jpeg)